Lido Finance è diventata in poco tempo una delle realtà di maggior successo nel mondo della Defi (finanza decentralizzata). In poco tempo è diventato uno dei maggiori protocolli come liquidità bloccata sulla blockchain di Ethereum

Lido Finance è una piattaforma che offre servizi di liquid staking, permettendo agli utenti di guadagnare rendimenti sui loro asset bloccati senza perdere la liquidità.

Lido Finance è diventato in poco tempo un punto di riferimento per coloro che desiderano partecipare al processo di staking, in particolare con Ethereum, senza rinunciare alla possibilità di utilizzare i loro asset in altri modi.

In questo articolo, cercheremo di capire come funziona Lido Finance, i vantaggi del liquid staking e il ruolo di Lido Finance nel panorama delle finanze decentralizzate.

Scopriamo allora come funziona.

Sommario

Cos’è Lido Finance?

Lido Finance è una piattaforma di finanza decentralizzata che consente agli utenti di effettuare lo staking delle proprie criptovalute ricevendo in cambio token rappresentativi, mantenendo così una certa liquidità. In sostanza, Lido permette di superare uno dei principali limiti dello staking tradizionale, ovvero il blocco dei fondi impegnati.

Il meccanismo alla base è piuttosto semplice. L’utente invia i propri asset digitali (ad esempio ETH) a Lido, i quali vengono messi in staking sulla relativa blockchain generando interessi. In cambio l’utente riceve un token sintetico (ad esempio stETH) che riflette la quota di fondi impegnata in staking, ovvero una sorta di derivato “liquido”. Tale token rimane scambiabile e può essere utilizzato in altri protocolli DeFi.

In sostanza Lido raccoglie i fondi degli utenti e li impiega in staking, redistribuendo poi una quota dei proventi generati e fornendo liquidità agli utenti tramite i token rappresentativi.

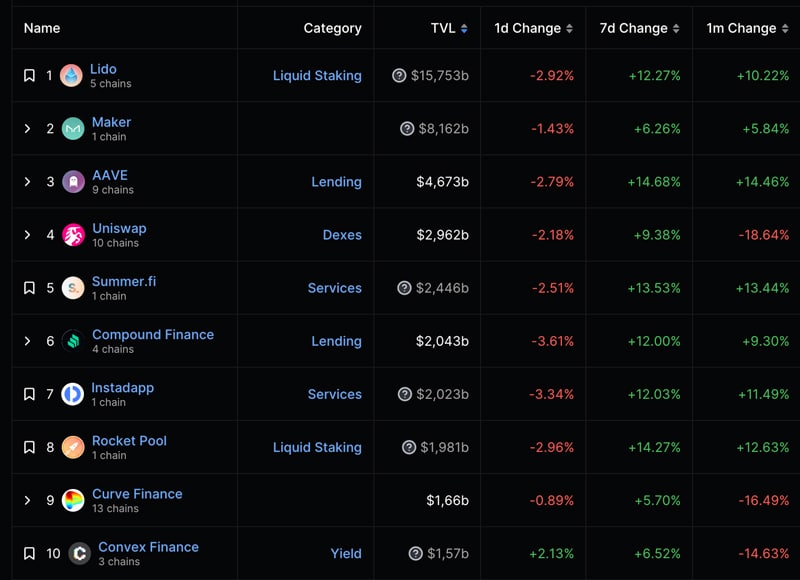

Come vedete in questa schermata di DefiLlama, Lido rappresenta il principale protocollo su Ethereum per quanto riguarda il TVL bloccato:

ovvero quanti fondi sono bloccati sul protocollo.

Il processo di staking con Lido Finance

Il processo di staking con Lido Finance è piuttosto semplice e alla portata anche degli utenti meno esperti. Ecco una sintesi delle fasi principali:

- L’utente connette il proprio wallet a Lido (es: Metamask)

- L’utente invia i propri fondi (ad esempio ETH) all’indirizzo dello smart contract di Lido.

- I fondi vengono messi in staking sulla blockchain di riferimento (Ethereum) attraverso i validatori di Lido.

- In cambio l’utente riceve un quantitativo equivalente di token rappresentativi (stETH), che riflettono la quota di fondi impegnata.

- Tali token rimangono nella piena disponibilità dell’utente e possono essere utilizzati in DeFi o scambiati.

- Per riavere indietro i fondi originari è sufficiente restituire i token rappresentativi allo smart contract di Lido.

- Una quota dei proventi dello staking viene trattenuta da Lido come fee.

Attualmente Lido Finance supporta le blockchain di Ethereum e Polygon, mentre ha da poco interrotto il supporto per Solana.

Facciamo un esempio per Ethereum

Gli ETH che sono stati depositati sulla piattaforma di Lido sono così in grado di generare una rendita che attualmente si attesta attorno al 4% di APR, derivante dallo staking.

Se non sai come funziona l’APR puoi consultare la nostra guida sugli interessi Defi su APR ed APY per capire come vengono calcolati.

I token stETH possono così essere utilizzati in altri protocolli Defi proprio come se fosse ETH, per fare farming oppure prendere in prestito stablecoin su protocolli come Curve o AAVE.

Per approfondimenti sullo staking potete consultare la nostra guida sullo staking di criptovalute.

Lido Finance e Ethereum 2.0

Lido Finance nasce nel 2020 proprio per fornire liquidità agli utenti che desideravano effettuare lo staking di ETH su Ethereum 2.0.

Infatti quest’ultimo, almeno inizialmente, presentava diversi svantaggi:

- Necessità di bloccare 32 ETH minimi per lo staking

- Immobilizzo completo dei fondi fino alle fasi avanzate di Ethereum 2.0

- Complessità del processo per l’utente medio

Lido ha fornito una soluzione ideale a queste problematiche, permettendo:

- Di effettuare lo staking con qualsiasi importo

- Di mantenere una certa liquidità dei fondi tramite i token stETH

- Un processo user-friendly alla portata di tutti

Grazie a Lido anche gli utenti con pochi ETH hanno potuto partecipare al processo di transizione verso ETH 2.0, mitigando i rischi legati all’illiquidità.

Con l’Ethereum Merge ovvero la fusione tra la Beacon Chain e la Mainnet ed il passaggio di Ethereum al modello di consenso Proof of Stake, questi problemi sono stati risolti.

Gli aggiornamenti successivi (upgrade Shapella – Shangai) hanno poi consentito ai token bloccati su Lido di essere prelevati. Il timore iniziale di una vendita massiccia a mercato di ETH non si è concretizzato portando Lido ad aumentare anzi la sua quota di mercato e a Ethereum di diventare leggermente deflattivo.

Per approfondimenti su questi temi vi lascio ad un video su Ethereum Merge in cui abbiamo spiegato bene tutte queste tematiche.

Lido Finance: riepilogo

| 👍 Cosa è | Principale protocollo di liquid staking su Ethereum |

| ✅ Caratteristiche | APR / Sicurezza / Staking |

| 💰Token | stETH |

| 🥇Migliore piattaforma per fare trading su ETH | eToro |

| 🥇Miglior exchange per comprare ETH | Kraken / Bitget |

Cos’è il liquid staking

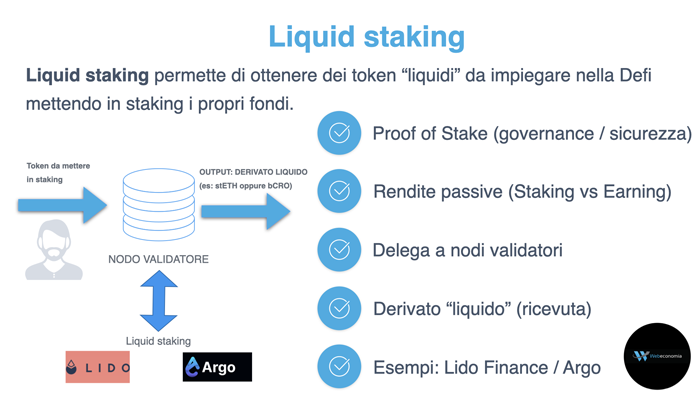

Il liquid staking indica una modalità di staking delle criptovalute che, a differenza dello staking tradizionale, consente agli utenti di mantenere una certa liquidità sui fondi impegnati in staking.

Funziona così: l’utente invia i propri asset ad un protocollo di liquid staking (ad esempio Lido Finance) che li impiega per effettuare lo staking sulla blockchain di riferimento, generando interessi. In cambio l’utente riceve un token sintetico che rappresenta la quota di fondi impegnata in staking.

Qui vedete una slide sul funzionamento del Liquid staking:

Tale token rimane nella piena disponibilità dell’utente e può essere liberamente scambiato o utilizzato in altri protocolli DeFi per attività come il lending o il yield farming. In questo modo l’utente mantiene una certa liquidità, pur delegando i propri fondi allo staking.

Perché è importante

Il liquid staking risolve uno dei principali svantaggi dello staking tradizionale, ovvero l’immobilizzo completo dei fondi impegnati, i quali non possono essere prelevati per periodi anche molto lunghi.

Questa mancata possibilità di uso della liquiditàpreclude agli utenti la possibilità di sfruttare tali fondi in altri modi, ad esempio investendoli altrove oppure utilizzandoli come collaterale per ottenere prestiti.

Il liquid staking abbatte questa barriera, permettendo di delegare i propri asset allo staking pur mantenendo la capacità di utilizzarli in DeFi grazie ai token rappresentativi che vengono forniti dal protocollo.

Criticità dello staking tradizionale

Lo staking tradizionale presenta alcune criticità principali che il liquid staking mira a risolvere:

- Immobilizzo dei fondi per periodi prolungati, anche anni in alcuni casi, con completa illiquidità.

- Necessità di rispettare requisiti minimi di staking spesso elevati, escludendo molti utenti con capitali ridotti.

- Complessità tecnica delle procedure che scoraggia gli utenti meno esperti.

- Impossibilità di sfruttare i fondi impegnati in altri protocolli DeFi per massimizzare i profitti.

- Difficoltà nel gestire il rischio, non potendo riallocare i fondi immobilizzati in caso di flessione del mercato.

Come funziona Lido Finance

Vediamo allora quali sono i principali elementi che compongono la piattaforma. Vedremo poi come poter utilizzare praticamente Lido con un tutorial pratico per fare staking nativo.

I Wrapped token su Lido

I wrapped token, o token sintetici, sono gli asset fondamentali che consentono a Lido di fornire liquidità agli utenti.

Quando un utente invia i propri fondi (ad esempio ETH) a Lido per effettuare lo staking, riceve in cambio un quantitativo equivalente di token sintetici che rappresentano la quota di fondi impegnata in staking.

Ad esempio, inviando 10 ETH a Lido si riceveranno circa 9,8 stETH, dove stETH è appunto il wrapped token di Ethereum. Questo token riflette la quota di ETH inviata dall’utente e impegnata nello staking su Ethereum 2.0.

Gli stETH rimangono di proprietà dell’utente e possono essere utilizzati in vari modi grazie alla loro liquidità:

- Scambiati su exchange decentralizzati per ottenere altre criptovalute

- Impiegati come collaterale per ottenere stablecoin o altri prestiti su protocolli DeFi

- Investiti in farming su piattaforme DeFi per generare ulteriori profitti

- Convertiti nuovamente in ETH originari restituendoli a Lido quando si desidera sbloccare i fondi

I wrapped token sono quindi lo strumento chiave che abilita gli usi secondari dei fondi impegnati in staking, fornendo liquidità agli utenti di Lido.

Dopo l’interruzione del supporto per Solana abbiamo due wrapped token su Lido:

- stETH: rappresenta il token “wrapped” di ETH, ovvero la coin di Ethereum

- stMATIC: rappresenta la versione “wrappata” di MATIC, la coin dell’ecosistema Polygon. Vedremo se col passaggio della blockchain di Polygon alla nuova versione, e con l’introduzione del nuovo token POL all’inizio del 2024, avremo un nuovo token stPOL

Il token LDO

Come molte piattaforme decentralizzate anche Lido ha il suo token di governance che si chiama LDO.

LDO è il token nativo del protocollo Lido Finance. Ha diversi ruoli chiave all’interno dell’ecosistema Lido:

- Consente di partecipare alla governance di Lido tramite il meccanismo di voto della Lido DAO. Più LDO possiede un utente, maggiore è il suo peso decisionale.

- Permette di ricevere fee e ricompense dal protocollo. Una parte dei proventi generati da Lido viene redistribuita ai detentori di LDO.

- Può essere utilizzato per pagare commissioni sulla piattaforma Lido.

- Rappresenta un asset speculativo scambiabile su exchange decentralizzati.

LDO è un token ERC-20 con una supply massima di 1 miliardo di token. L’allocazione iniziale ha destinato una parte consistente del totale a team, investitori e advisor, il che solleva qualche critica sulla decentralizzazione della governance.

Gli analisti sono generalmente positivi sulle prospettive di LDO, con target di prezzo che vedono un potenziale di crescita significativo rispetto ai livelli attuali.

Naturalmente si tratta di un token molto speculativo a cui bisogna prestare la massima attenzione. In più molti analisti sono preoccupati dalla crescita di Lido Finance che grazie alle sue importanti quote di mercato nello staking rischia di rendere il tutto meno decentralizzato.

Come mettere in staking ETH su Lido Finance

Lido Finance rende estremamente semplice e accessibile effettuare lo staking di ETH, anche partendo da piccoli capitali. Vediamo come fare passo passo.

Scegliere un wallet

Il primo passo è scegliere il wallet da utilizzare per interagire con Lido Finance. Le opzioni migliori sono:

- MetaMask: wallet browser molto diffuso, ideale per interfacciarsi con dApp decentralizzate come Lido.

- Ledger: per la massima sicurezza, è possibile anche collegare il proprio hardware wallet Ledger a Lido.

- Wallet mobile: portafogli come Trust Wallet o Coinbase Wallet consentono di accedere a Lido comodamente da smartphone.

Occorre assicurarsi di disporre di sufficienti ETH da destinare allo staking oltre alle ETH necessarie per pagare le commissioni gas sulla rete Ethereum.

Andiamo quindi sul sito app.lido.fi da desktop, quindi sulla schermata principale di Lido, e clicchiamo su Stake now.

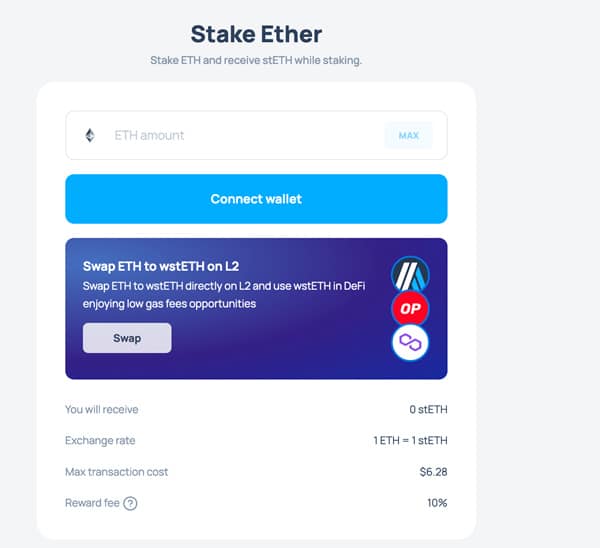

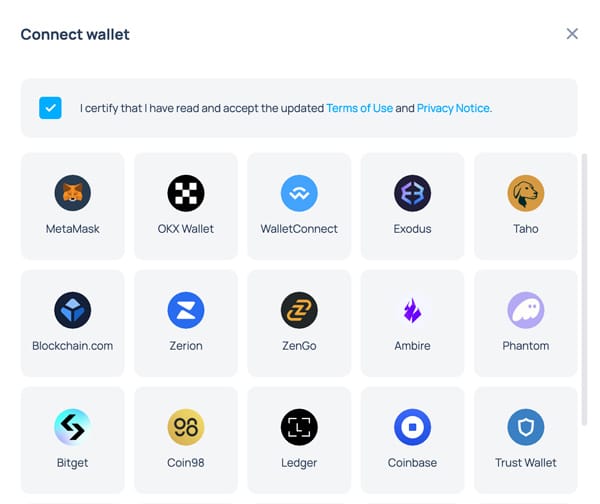

Si aprirà questa schermata:

in cui dobbiamo, come prima cosa, cliccare su Connect Wallet:

e vedete tutte le soluzioni disponibili per collegarsi all’app di Lido Finance.

Per approfondimenti potete consultare questo tutorial sul nostro canale YouTube sul funzionamento di Metamask:

Il processo di staking su Lido: tutorial pratico

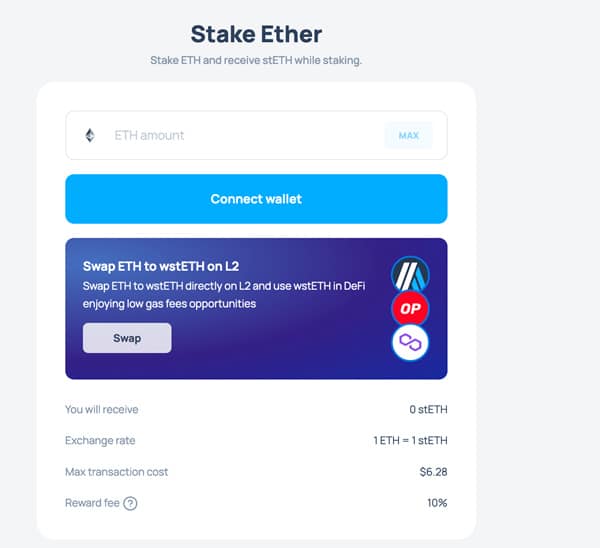

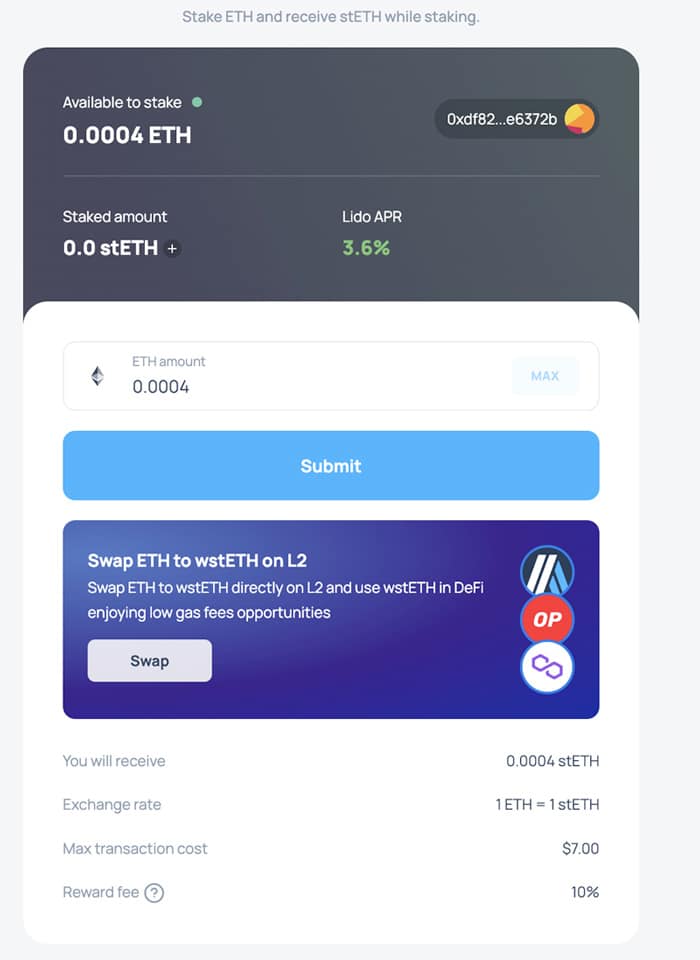

Una volta collegato il nostro wallet accederemo a questa schermata che vedete qui sotto.

Effettuare lo staking su Lido è molto semplice, ecco la procedura:

- Nella sezione “Stake ETH” inserire l’importo di ETH da destinare allo staking

- Cliccare su Submit Confermare la transazione: si riceverà una quantità equivalente di stETH

- A questo punto è possibile utilizzare gli stETH su DeFi oppure convertirli nuovamente in ETH tramite la funzione “Unstake”

- Per ritirare gli interessi maturati utilizzare la sezione “Rewards” e confermare il prelievo

- Parte dei profitti verrà trattenuta da Lido come commissione

Come vediamo nella schermata riceveremo una certa quantità di stETH (voce You Will receive), con un tasso di cambio 1:1 tra ETH ed stETH.

Avremo poi Transaction Cost che indica quanto pagheremo la transazione e la fee trattenuta come commissione da Lido (Reward fee) che verrà prelevata dagli interessi guadagnati.

Molto interessante è la percentuale di interessi che andremo a guadagnare, indicata da Annual percentage rate o APR di cui abbiamo parlato prima. Al momento della scrittura siamo al 3,6%. Al momento del lancio di Lido questa percentuale era più alta, ora il numero degli stakers di ETH sta aumentando e quindi si riducono le percentuali di interesse.

In pochi semplici passi, quindi, è possibile mettere in staking i propri ETH su Ethereum 2.0, guadagnando interessi e mantenendo al contempo liquidità grazie agli stETH ricevuti.

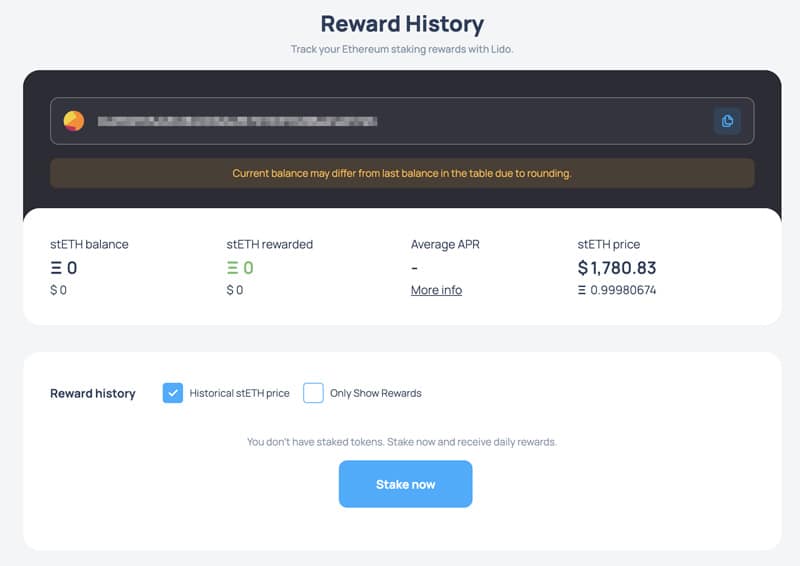

Per controllare gli interessi maturati basta andare nella sezione Rewards dove vedremo tutte le informazioni:

Come mettere in staking MATIC su Lido Finance

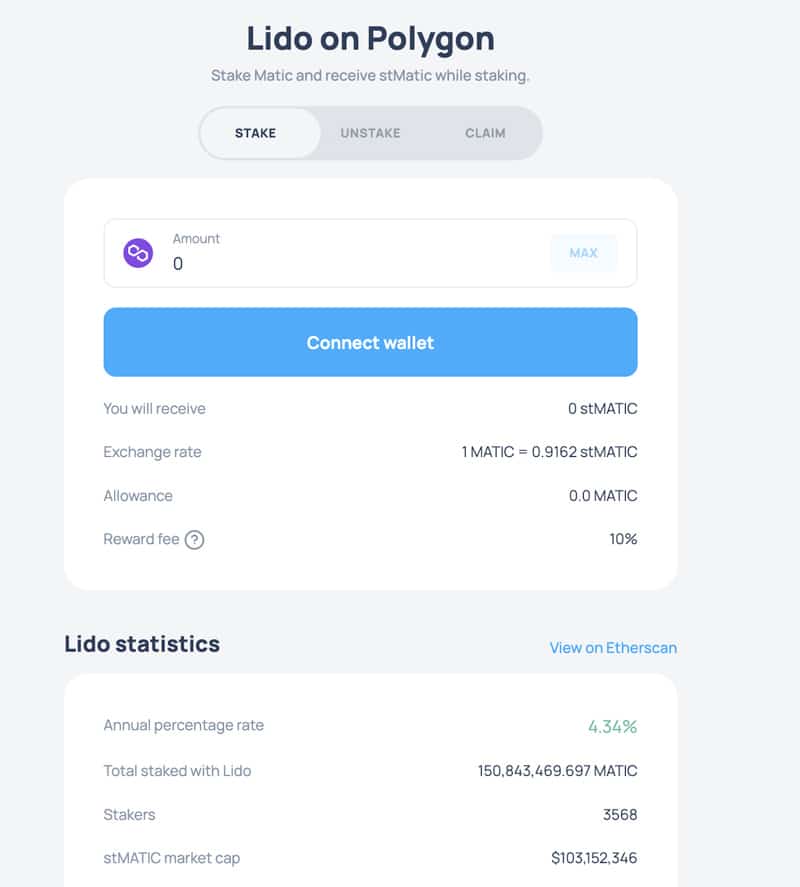

Per quanto riguarda il processo di staking di MATIC, i passi da seguire sono gli stessi. Ci ritroveremo di fronte ad una schermata simile:

Il processo è simile: l’utente invia i propri MATIC a Lido e riceve in cambio un quantitativo equivalente di token stMATIC.

Tuttavia, poiché stMATIC è un token ERC-20, la transazione avviene sulla rete Ethereum anziché direttamente su Polygon, dunque le gas fees come sapete sono molto più elevate.

Nonostante questo è possibile ottenere i benefici del liquid staking anche per MATIC.

Per approfondimenti vi segnalo questo video sul nostro canale YouTube che spiega come funziona lo staking e come guadagnare:

Vantaggi di Lido

Le funzionalità di Lido Finance consentono agli utenti di ottenere diversi vantaggi rispetto allo staking tradizionale. Analizziamo i principali.

Strategie di investimento multilivello

Grazie ai token liquidi ricevuti, come gli stETH, chi utilizza Lido può implementare strategie di investimento su più livelli per massimizzare i profitti.

Ad esempio, è possibile utilizzare gli stETH come collaterale per ottenere stablecoin da impiegare a propria volta in lending su protocolli come Aave. Oppure investirli in liquidity farming per generare ulteriori token.

In questo modo si beneficia sia dei rendimenti dello staking che di quelli ottenibili reinvestendo i token liquidi ricevuti. Un approccio molto più efficace rispetto allo staking rigido.

Ci sono protocolli come Osmosis su Cosmos che hanno fatto un ulteriore passo in avanti introducendo il superfluid staking.

Minore esposizione alla volatilità

Grazie alla liquidità fornita dai token sintetici, gli utenti Lido possono ridurre l’esposizione alla volatilità rispetto allo staking tradizionale che immobilizza i fondi.

Ad esempio, in caso di flessione del mercato, si possono convertire rapidamente gli stETH in asset stabili come stablecoin. Oppure, se necessario, si può ritirare l’intero capitale sbloccandolo dallo staking.

L’utente mantiene così un maggior controllo sul rischio complessivo.

Partecipazione alla governance

Il token LDO consente agli utenti di partecipare attivamente alla governance di Lido Finance in base al peso della propria quota.

Si tratta di un meccanismo più democratico e decentralizzato rispetto alle logiche di governance proprietarie tipiche dello staking tradizionale.

Gli utenti possono proporre e votare miglioramenti al protocollo, controllarne trasparenza e sicurezza, e condividere la creazione di valore.

Lido DAO

Lido ha adottato fin dalla nascita una struttura di governance decentralizzata basata su DAO (Decentralized Autonomous Organization) per gestire in modo trasparente il protocollo ed evitare concentrazioni di potere.

Tale scelta risponde all’esigenza di ridurre al minimo il rischio di centralizzazione, affidando la governance ad una comunità distribuita piuttosto che ad un singolo soggetto.

Attraverso il token LDO, gli utenti possono partecipare attivamente alle decisioni sul protocollo in base al loro stake, dalla selezione di validatori e fornitori di assicurazione fino alle modifiche tecniche.

I proventi derivanti dallo staking confluiscono nel tesoro della DAO e possono essere impiegati per finanziarne lo sviluppo in modo sostenibile.

Lido Finance: le domande frequenti (FAQ)

Lido Finance è una piattaforma di staking decentralizzata che permette agli utenti di guadagnare rendimenti sui loro asset bloccati senza perdere la liquidità. Il liquid staking di Lido consente di ricevere token rappresentativi degli asset bloccati, che possono essere utilizzati in altre applicazioni DeFi.

Offre diversi vantaggi, tra cui la possibilità di guadagnare rendimenti sugli asset bloccati, mantenendo al contempo la liquidità e la flessibilità di utilizzare i token rappresentativi in altre applicazioni DeFi.

Lido Finance adotta diverse misure di sicurezza per proteggere gli asset degli utenti, ma come con qualsiasi piattaforma DeFi, esistono rischi associati.

Conclusioni

Lido Finance si è imposta come soluzione di riferimento nel panorama del liquid staking, semplificando e migliorando l’esperienza di staking per gli utenti su Ethereum e altre blockchain.

Offre di fatto agli utenti la possibilità di partecipare al processo di staking senza perdere la liquidità dei loro asset. Con il suo approccio decentralizzato e la sua integrazione con Ethereum 2.0, Lido Finance è attualmente il principale protocollo Defi su Ethereum.

Qui sotto vi lasciamo ad alcune piattaforme che consentono di fare trading sulle principali criptovalute:

Per iniziare è fondamentale partire a fare pratica con le demo. Vi lasciamo con i link ufficiali che sono mediati dal server di WebEconomia in modo da garantire l’accesso sicuro:

- Accedi al conto demo di eToro facendo click qui.

- Apri il tuo conto demo su XTB Broker da qui.

- Accedi al conto di trading demo proposto da AvaTrade qui.

Sono le migliori piattaforme con conti demo illimitati e sopratutto gratuiti per sempre.

![Metamask: come funziona il wallet, Sicurezza e Defi [Tutorial 2023]](https://i.ytimg.com/vi/rP_JRd8RowI/mqdefault.jpg)