Gli ETF, acronimo di Exchange Traded Funds, sono strumenti di investimento che stanno riscuotendo un crescente interesse tra risparmiatori e investitori.

Questi fondi negoziati in Borsa permettono di ottenere un’esposizione diversificata ad un indice di mercato, replicandone l’andamento ad un costo contenuto.

Ma come funzionano nel concreto gli ETF? Quali sono i loro vantaggi e svantaggi rispetto ad altre forme di investimento?

In questa guida completa analizziamo in dettaglio il mondo degli ETF per capire come investire al meglio con questi strumenti. Vedremo le diverse tipologie esistenti, le modalità di negoziazione, i costi e i rischi, oltre a suggerimenti operativi per inserire gli ETF in un portafoglio bilanciato.

👇 SUGGERIMENTO

Scalable Capital è una delle piattaforme più interessanti per investire in ETF grazie all’ampia offerta di fondi negoziabili e alle condizioni vantaggiose.

Oltre 1700 ETF sono disponibili sulla piattaforma Scalable Capital, coprendo tutte le principali asset class e aree geografiche. Si spazia da ETF azionari sui mercati globali a obbligazionari con diverse tipologie di emittenti e scadenze.

Scalable Capital offre anche molti ETF a commissioni zero, permettendo di contenere i costi di negoziazione. one privilegiata per tutti gli investitori che desiderano diversificare in modo conveniente

Clicca qui per iniziare ad investire in ETF con Scalable CapitalSommario

- 1 Come funziona un ETF?

- 2 La struttura di un ETF

- 3 Cosa sono gli ETF: riepilogo

- 4 Che cos’è un fondo di investimento?

- 5 Come opera un fondo a gestione attiva

- 6 Gestione Attiva vs Gestione Passiva

- 7 Tipi di ETF: azionari, obbligazionari, misti e a leva

- 8 Come comprare e vendere gli ETF

- 9 Come scegliere un ETF

- 10 Vantaggi e Svantaggi degli ETF

- 11 Cosa sono gli ETF: Video

- 12 Cosa sono gli ETF: le domande frequenti (FAQ)

- 13 Conclusioni

Come funziona un ETF?

Gli ETF, o Exchange Traded Funds, sono fondi d’investimento che replicano l’andamento di un indice di riferimento. Il termine “Exchange Traded” sta ad indicare che questi fondi sono quotati in Borsa e dunque è possibile comprare delle singole quote proprio come avviene per le azioni di una società.

Questo indice può essere composto da una varietà di asset, tra cui azioni, obbligazioni, materie prime, o una combinazione di questi. Si attende anche l’arrivo di ETF che come sottostante hanno le criptovalute.

Il funzionamento degli ETF è basato sulla gestione passiva: l’obiettivo non è superare l’indice di riferimento, ma replicarne l’andamento il più fedelmente possibile.

Gli ETF sono negoziati in borsa e presentano le seguenti caratteristiche principali:

- Replicano passivamente l’andamento di un indice di mercato (azionario, obbligazionario, delle materie prime ecc.)

- Consentono di ottenere esposizione diversificata ad intere asset class

- Hanno costi di gestione molto contenuti

- Offrono liquidità intraday essendo negoziati come azioni sul mercato secondario

- Sono emessi da una società di gestione ma scambiati in borsa come titoli azionari (esempi sono i grossi gestori di fondi come Blackrock, Fidelity ed altri)

- La negoziabilità replica il NAV (Net Asset Value) dell’indice sottostante

Quindi, come avrete capito, gli ETF combinano diversificazione, bassi costi e flessibilità, permettendo di investire su interi mercati in modo semplice ed efficiente.

La struttura di un ETF

La struttura di un ETF è ciò che lo rende unico. Un ETF è composto da un paniere di titoli che riflette la composizione dell’indice che mira a replicare.

Ad esempio, un ETF che traccia l’indice S&P 500 avrà nel suo cesto le stesse azioni che compongono l’indice, nelle stesse proporzioni.

Ci sono attualmente infiniti indici e dunque infiniti ETF. Ad esempio i famosi ETF sul MSCI World replicano l’andamento dei titoli azionari dei principali paesi a livello mondiale.

Esistono delle varianti come ad esempio gli ETF di tipo All Country World che includono i paesi emergenti.

Questa struttura permette agli ETF di offrire un’esposizione diversificata a un intero indice o settore con l’acquisto di un singolo titolo.

Gli ETF sono strutturati in modo tale da permettere agli investitori di comprare e vendere quote del fondo durante tutto l’orario di negoziazione della borsa, proprio come farebbero con qualsiasi altra azione.

Questo è possibile grazie alla presenza di market maker, che continuamente comprano e vendono quote ETF per mantenere la liquidità del mercato.

I market maker sono in buona sostanza i broker che tutti utilizziamo per fare trading e che ci offrono l’accesso al mercato.

Cosa sono gli ETF: riepilogo

| ❓ Cosa sono | ETF è un acronimo di Exchange Traded Fund, col quale si denomina una determinata categoria di fondi comuni di investimento gestiti in modo non attivo. |

| 💰Caratteristiche | Gestione Passiva / Commissioni basse / Rischio medio-basso |

| ✅ Tipi di ETF | Obbligazionari, Azionari, Materie Prime |

| 💰 Migliori piattaforme per investire in ETF | Scalable Capital /Degiro |

| 📚 Migliore piattaforma con corsi ed ebook | XTB |

Che cos’è un fondo di investimento?

Per capire ancora meglio come funziona un ETF facciamo un passo indietro. Abbiamo detto che gli ETF sono sostanzialmente dei fondi. Quindi qual è la differenza con i fondi tradizionali?

Un fondo di investimento è uno strumento finanziario che consente di investire in un portafoglio collettivo gestito professionalmente.

I fondi raccolgono i capitali di una pluralità di investitori e li investono in diverse attività finanziarie, come azioni, obbligazioni, liquidità ecc.

Questo permette di costruire un portafoglio diversificato anche con un capitale limitato, beneficiando della gestione professionale di esperti.

I fondi si differenziano per classe di investimento (azionaria, obbligazionaria, bilanciata), area geografica, settori, stile di gestione (attivo/passivo).

E’ proprio quest’ultimo punto che fa la differenza.

Come opera un fondo a gestione attiva

A differenza degli ETF e dei fondi indicizzati, che seguono un approccio di gestione passiva, i fondi a gestione attiva sono gestiti da team di investimento professionisti che attivamente acquistano e vendono titoli con l’obiettivo di superare un indice di riferimento specifico.

Il processo inizia con la definizione degli obiettivi del fondo. Questi possono includere la generazione di reddito, la crescita del capitale, o una combinazione di entrambi. Gli obiettivi del fondo guideranno le decisioni di investimento del gestore del fondo.

Il gestore del fondo, o il team di gestione, poi ricerca e analizza tantissimi titoli per identificare quelli che ritengono offriranno i migliori rendimenti rispetto al livello di rischio. Questo processo di ricerca può includere l’analisi fondamentale, che esamina la salute finanziaria e le prospettive di un’azienda, e l’analisi tecnica, che studia i modelli di prezzo e volume nel mercato.

Una volta selezionati i titoli, il gestore del fondo costruisce un portafoglio, decidendo quanto investire in ciascun titolo. Questo processo di costruzione del portafoglio è un equilibrio tra la diversificazione, per ridurre il rischio, e la concentrazione, per cercare di generare rendimenti superiori.

Una volta costruito il portafoglio, il gestore del fondo monitora continuamente i titoli e il mercato, pronti a fare aggiustamenti quando necessario. Questo può includere la vendita di titoli che non stanno performando come previsto, o l’acquisto di nuovi titoli che il gestore ritiene promettenti.

In sostanza, un fondo attivo non replica passivamente l’indice, ma cerca di fare meglio selezionando i titoli con le prospettive migliori.

È importante notare che la gestione attiva comporta costi più elevati rispetto alla gestione passiva, a causa del lavoro di ricerca e analisi e delle transazioni più frequenti.

Questo perché bisogna pagare una persona che si occupa di ribilanciare il portafoglio e fare le ricerche.

Per questi motivi la maggior parte degli investitori retail privilegia gli ETF: hanno dei costi di gestione notevolmente più bassi.

Gestione Attiva vs Gestione Passiva

La gestione attiva, come abbiamo visto, implica un coinvolgimento diretto e continuo del gestore del fondo nelle decisioni di investimento.

Il gestore del fondo cerca attivamente di superare un indice di riferimento specifico attraverso la selezione e il timing delle operazioni. Questo approccio può potenzialmente generare rendimenti superiori, ma comporta anche costi più elevati e un maggiore rischio di underperformance.

La gestione passiva, invece, rappresentata da strumenti come gli ETF, mira a replicare l’andamento di un indice di riferimento piuttosto che cercare di superarlo. Questo approccio comporta costi più bassi, poiché richiede meno ricerca e meno transazioni.

Inoltre, la gestione passiva offre un’esposizione più ampia al mercato e una maggiore diversificazione.

Il vantaggio principale è quindi che non dobbiamo preoccuparci quando i mercati vanno male o le componenti dell’ETF vanno male perché la composizione viene ribilanciata periodicamente in modo automatico.

Noi investitori non dobbiamo fare nulla, a parte metterci dei soldi.

Tipi di ETF: azionari, obbligazionari, misti e a leva

Esistono diversi tipi di ETF a seconda dell’indice e della classe di investimento che replicano:

- ETF Azionari: replicano indici di mercati azionari (S&P 500, FTSE MIB ecc.). Offrono esposizione ad azioni diversificata per area geografica o settore. Ad esempio, l’SPDR S&P 500 ETF traccia le 500 maggiori società statunitensi, mentre l’iShares MSCI World ETF offre un’esposizione globale.

- ETF Obbligazionari: replicano indici di titoli di stato o obbligazioni. Espongono al mercato obbligazionario per area o rating.

- ETF Settoriali: questi ETF offrono un’esposizione a specifici settori dell’economia, come la tecnologia, la sanità, l’energia, i beni di consumo.

- ETF su Mercati Emergenti: questi ETF offrono un’esposizione ai mercati emergenti, come Cina, India, Brasile, ecc. Ad esempio, l’ETF Vanguard FTSE Emerging Markets offre un’esposizione a un ampio range di mercati emergenti.

- ETF Misti: replicano indici bilanciati tra azioni ed obbligazioni per un approccio prudente.

- ETF a Leva: amplificano le variazioni dell’indice sottostante tramite la leva finanziaria. Adatto per trading speculativo.

- ETF Strutturati: con formule che riducono il rischio o enfatizzano determinate performance dell’indice.

ETF Replica fisica vs sintetica

Gli ETF replicano l’indice di riferimento secondo due metodologie: replica fisica o sintetica.

Con la replica fisica, l’ETF acquista e detiene direttamente i titoli che compongono l’indice, con le stesse proporzioni. In questo modo garantisce un tracking molto fedele. Ad esempio replicherà l’S&P 500 comprando tutte le 500 azioni incluse.

Con la replica sintetica invece, l’ETF non acquista fisicamente i titoli ma stipula swap con controparti finanziarie, che si impegnano a replicare il rendimento dell’indice. Il capitale raccolto viene investito in un portafoglio collaterale. Chi li acquista quindi non deve preoccuparsi di comprare fisicamente gli asset che replicano

I sintetici sono più indicati per mercati difficilmente accessibili. I fisici sono preferibili per semplicità e trasparenza. In ogni caso è bene conoscere il metodo di replica dell’ETF scelto per comprenderne rischi e funzionamento.

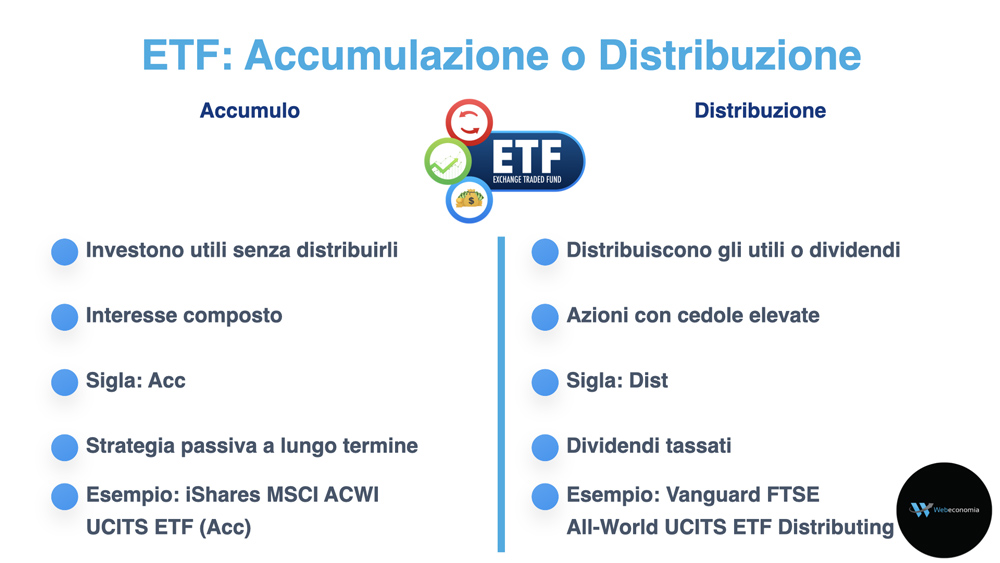

ETF ad accumulazione o distribuzione?

Gli ETF si differenziano per come gestiscono i profitti generati dalle attività in portafoglio. Esistono ETF a distribuzione, ad accumulazione e da dividendo.

I primi distribuiscono periodicamente gli utili agli investitori sotto forma di pagamenti in denaro. Gli ETF ad accumulazione li reinvestono acquistando nuovi asset per accrescere il valore del fondo e quindi sfruttano l’interesse composto.

Infine gli ETF da dividendo puntano su azioni con cedole elevate.

Una categoria particolare è quella degli ETF a leva: utilizzano strumenti derivati per moltiplicare i rendimenti giornalieri dell’indice replicato. Ad esempio un ETF 2X punta a restituire il doppio della performance del benchmark.

Questi strumenti amplificano però anche le perdite e sono adatti solo per traders esperti e operatività intraday. Non per investimenti Buy & Hold.

Conoscere le diverse tipologie di ETF in termini di gestione di utili e impiego della leva è importante per scegliere i prodotti più in linea con la propria strategia ed obiettivi.

Come comprare e vendere gli ETF

Comprare e vendere ETF è un processo semplice e diretto, simile all’acquisto e alla vendita di azioni ordinarie. Gli ETF sono quotati in borsa e possono essere acquistati e venduti durante l’orario di negoziazione attraverso un broker o una piattaforma di trading online.

Ecco alcune delle migliori piattaforme per investire in ETF:

Per acquistare quote di un ETF, è sufficiente aprire un conto di trading con un broker, cercare l’ETF desiderato utilizzando il suo ticker (un codice univoco che identifica ogni ETF), decidere quante quote acquistare e piazzare l’ordine.

Allo stesso modo, per vendere quote di un ETF, è sufficiente selezionare l’ETF dal proprio portafoglio, decidere quante quote vendere e piazzare l’ordine di vendita.

È importante ricordare che, come per tutte le operazioni di trading, l’acquisto e la vendita di ETF possono comportare costi di transazione. Questi possono includere commissioni di brokeraggio, spread bid-ask e, in alcuni casi, commissioni di gestione del fondo.

Pertanto, è sempre importante considerare questi costi quando si investe in ETF.

Ad esempio Scalable Capital, uno dei migliori broker per ETF, permette di negoziare sugli ETF con fee basse ed ha dei costi di gestione tra i più bassi del settore.

Puoi creare un conto su Scalable Capital cliccando qui.Scalable Capital

Scalable Capitalè una piattaforma fintech che permette di investire in portafogli ottimizzati di ETF ed altri asset finanziari in modo automatizzato. Fondata in Germania nel 2014, Scalable Capital si distingue per l’utilizzo di algoritmi avanzati che selezionano e bilanciano il portafoglio in base al profilo di rischio.

Valutazione

ValutazioneDeposito minimo

1€

Scalable Capital

Mercati: Italia, Europa, USA, Asia

La piattaforma per azioni ed ETF

Zero commissioni

Pac a partire da 1€

Oltre 1500 ETF sono disponibili sulla piattaforma, anche con esposizione alle criptovalute. Gli ETF rappresentano il cuore degli investimenti proposti da Scalable Capital, per costruire portafogli diversificati a costi ridotti. L’automazione proprietaria garantisce un monitoraggio e ribilanciamento continuo dell’asset allocation.

Scalable Capital coniuga quindi approccio tech, efficienza delle fee e supporto di consulenti dedicati. Una soluzione ideale per chi cerca investiment gestiti con criteri quantitativi e ridotta emotività.

Clicca qui per iscriverti su Scalable CapitaleToro

eToro si distingue nel panorama dei broker online per la completezza dell’offerta e i servizi finanziari innovativi presenti sulla piattaforma.

Oltre al trading di CFD, azioni ed ETF, gli utenti possono accedere a funzionalità all’avanguardia come il copy trading, che permette di replicare automaticamente le strategie dei trader top performer.

Valutazione

ValutazioneDeposito minimo

50€

eToro

Mercati: Italia, Europa, USA, Asia

La piattaforma di Social trading più apprezzata

Trading azioni (commissioni disponibili sul sito)

Copy Trading e SmartPortfolios

Il 76% dei conti degli investitori al dettaglio perde denaro quando opera con questo fornitore di CFD. Dovreste valutare se potete permettervi di correre il rischio elevato di perdere il vostro denaro.

Sono disponibili anche gli Smart Portfolios, portafogli tematici creati da algoritmi e gestiti dinamicamente da eToro

eToro vanta regolari licenze in Europa, UK e Australia. Con un solo account è possibile sfruttare trading avanzato, copy trading, strumenti innovativi per diversificare e interagire con una community di oltre 27 milioni di utenti reali.

Clicca qui per iscriverti su eToroDegiro

Degiro è un broker online che consente di investire in azioni, ETF, obbligazioni e derivati pagando commissioni estremamente contenute. Fondata in Olanda nel 2013, Degiro si distingue per la competitività dei prezzi di negoziazione e per la vasta scelta di prodotti offerti.

Oltre 7000 asset sono disponibili sulla piattaforma, inclusa una selezione di oltre 1300 ETF. L’offerta ampia di ETF a costo zero rende Degiro particolarmente adatta a chi desidera investire con un approccio passivo e diversificato.

Inoltre broker Degiro mette a disposizione degli utenti il servizio di rating ESG, utile per valutare le aziende sotto il profilo ambientale, sociale e di governance.

Attraverso indicatori ESG è possibile analizzare quanto un’azienda sia impegnata su tematiche come sostenibilità, diversità, equità retributiva e lotta al cambiamento climatico.

Queste metriche permettono di identificare i titoli maggiormente in linea con i propri valori ed interessati ad affrontare le sfide del futuro. Consentono anche di apprezzare rischi e opportunità legati alle policy ESG delle società.

Clicca qui per iscriverti su DegiroCome scegliere un ETF

La scelta del miglior ETF può variare in base agli obiettivi di investimento individuali, alla tolleranza al rischio e all’orizzonte temporale. Tuttavia, ci sono alcuni criteri chiave che possono aiutare a guidare la decisione:

- Indice di riferimento: l’ETF dovrebbe tracciare un indice di riferimento che sia in linea con i tuoi obiettivi di investimento. Ad esempio, se vuoi investire nel mercato azionario statunitense, potresti considerare un ETF che traccia l’indice S&P 500.

- Costi: gli ETF hanno spese correnti, note come spese totali TER (Total Expense Ratio), che possono erodere i tuoi rendimenti nel tempo. Cerca ETF con TER bassi per minimizzare le fee.

- Liquidità: gli ETF con un alto volume di scambi sono generalmente più liquidi, il che significa che puoi comprare e vendere quote facilmente senza influenzare significativamente il prezzo.

- Dimensione del fondo: gli ETF più grandi tendono ad essere più stabili e hanno spread bid-ask più stretti.

- Replica fisica o sintetica dell’indice. Meglio se fisica.

- Profilo di rischio: aggressivo permette più ETF azionari. Conservativo richiede maggiori obbligazionari.

- Orizzonte temporale: lungo termine permette più peso ad azioni. Sul breve meglio obbligazioni.

- Diversificazione geografica e per classe. Aiuta a ridurre la volatilità complessiva.

- Performance passata: sebbene la performance passata non sia indicativa dei risultati futuri, può fornire un’indicazione di come l’ETF ha gestito diverse condizioni di mercato.

Un portafoglio bilanciato richiede un mix di ETF azionari, obbligazionari e monetari in base agli obiettivi e profilo di rischio.

Per ogni ETF abbiamo un foglio (generalmente un PDF) che possiamo scaricare dal sito con tutte le condizioni e la composizione del fondo oltre ai costi TER.

E’ possibile utilizzare motori di ricerca per ETF come justETF per cercare l’ETF di nostro interesse e accedere direttamente ai fogli informativi.

Rendimento e Performance

Il rendimento di un ETF è determinato dalla performance dell’indice che traccia, meno le spese. Può includere sia la crescita del capitale (l’aumento del prezzo delle quote dell’ETF) che i dividendi o gli interessi pagati dai titoli nell’indice.

È importante notare che il rendimento di un ETF può variare notevolmente a seconda dell’indice che traccia. Ad esempio, un ETF che traccia un indice di azioni potrebbe avere rendimenti più alti, ma anche una maggiore volatilità, rispetto a un ETF che traccia un indice di obbligazioni.

Esempi di ETF di Successo

- SPDR S&P 500 ETF (SPY): questo è uno degli ETF più grandi e più scambiati al mondo. Traccia l’indice S&P 500, che è composto dalle 500 maggiori società quotate negli Stati Uniti.

- Vanguard FTSE Emerging Markets ETF (VWO): questo ETF offre un’esposizione a un ampio range di mercati emergenti, tra cui Cina, India, Brasile e Sud Africa.

- iShares MSCI EAFE ETF (EFA): Questo ETF traccia un indice di azioni di società di mercati sviluppati al di fuori di Stati Uniti e Canada, offrendo un’esposizione diversificata ai mercati internazionali.

Vantaggi e Svantaggi degli ETF

Gli ETF offrono numerosi vantaggi che li rendono una scelta popolare tra gli investitori. Tuttavia, come ogni strumento di investimento, presentano anche alcuni svantaggi. Ecco un’analisi di entrambi.

Vantaggi degli ETF

- Diversificazione: permettono di investire in un’ampia gamma di titoli con un singolo acquisto, riducendo il rischio specifico di un singolo titolo.

- Flessibilità: a differenza dei fondi comuni di investimento, gli ETF possono essere comprati e venduti durante tutto il giorno di trading, proprio come le azioni.

- Costi Bassi: tendono ad avere spese totali più basse rispetto ai fondi comuni di investimento gestiti attivamente.

- Trasparenza: devono rivelare la composizione del loro portafoglio ogni giorno, permettendo agli investitori di sapere esattamente in cosa stanno investendo.

Svantaggi degli ETF

- Costi di Trading: sebbene gli ETF abbiano spese totali basse, l’acquisto e la vendita di ETF comporta commissioni di trading, che possono sommarsi se fai molte transazioni.

- Rischio di Mercato: come qualsiasi investimento in titoli, gli ETF sono soggetti al rischio di mercato. Il valore del tuo investimento può salire o scendere in base alle condizioni di mercato.

- Tracking Error: gli ETF cercano di replicare la performance di un indice, ma ci possono essere piccole differenze, note come “tracking error”, a causa di costi e altre inefficienze.

Ricorda, è importante fare la tua ricerca e considerare i tuoi obiettivi di investimento prima di investire in ETF.

Cosa sono gli ETF: Video

Per completare questa guida abbiamo preparato un video che spiega le basi del funzionamento degli ETF, tutte le caratteristiche e come cercare un ETF:

Cosa sono gli ETF: le domande frequenti (FAQ)

Gli ETF (Exchange Traded Funds) sono fondi d’investimento negoziati in borsa che replicano la performance di un indice di riferimento.

Gli ETF offrono diversificazione, flessibilità di trading, costi generalmente più bassi rispetto ai fondi gestiti attivamente e trasparenza nella composizione del portafoglio.

Puoi acquistare e vendere ETF come le azioni, attraverso un broker o una piattaforma di trading online.

Conclusioni

Gli ETF sono uno strumento interessante per diversificare gli investimenti replicando interi mercati a costi ridotti. Tuttavia, richiedono studio e un approccio attivo nella selezione per sfruttarne appieno i benefici ed evitare rischi.

Una conoscenza approfondita della loro struttura e funzionamento è essenziale per inserirli strategicamente nel portafoglio.

Di seguito alcuni dei migliori broker di ETF, che possono essere adatti per costruire un portafoglio di investimento bilanciato.

Per iniziare è fondamentale partire a fare pratica con le demo. Vi lasciamo con i link ufficiali che sono mediati dal server di WebEconomia in modo da garantire l’accesso sicuro:

- Accedi al conto demo di eToro facendo click qui.

- Apri il tuo conto demo su XTB Broker da qui.

- Accedi al conto di trading demo proposto da AvaTrade qui.

Sono le migliori piattaforme con conti demo illimitati e sopratutto gratuiti per sempre.