L’order book, o libro degli ordini, è uno strumento fondamentale nel mondo degli investimenti e del trading, sia tradizionale che in criptovalute.

Si tratta di un registro elettronico in cui sono raccolti tutti gli ordini di acquisto e vendita per un determinato asset, organizzati per livello di prezzo.

Ogni exchange utilizza il proprio order book, che viene costantemente aggiornato in tempo reale durante le negoziazioni.

Comprendere il funzionamento dell’order book è essenziale per investitori e trader. Esso fornisce infatti preziose informazioni sul mercato, come la profondità degli scambi, la liquidità, la presenza di eventuali muri di acquisto o vendita.

Permette inoltre di evitare sorprese in fase di esecuzione degli ordini.

In questa guida vediamo quindi cos’è l’order book, come è strutturato e interpretato e perché riveste un ruolo così importante per chi opera sui mercati finanziari.

👇 SUGGERIMENTO

Kraken è uno dei migliori exchange per comprare criptovalute e funziona con il modello classico a order book.

Permette di comprare Bitcoin e le principali altcoins con commissioni basse ed offre numerosi servizi adatti anche gli investitori principianti.

Per iscriverti su Kraken e provare i suoi servizi clicca qui.Sommario

- 1 Cos’è e come funziona l’order book

- 2 Order Book: riepilogo

- 3 Componenti dell’Order Book

- 4 Lo spread nell’order book

- 5 Order book: gli aggiornamenti in tempo reale

- 6 Come funziona l’esecuzione degli ordini: esempio pratico

- 7 Come Leggere l’Order Book

- 8 Order Book Crypto: particolarità e differenze

- 9 L’Order Book e le piattaforme DEX

- 10 Order Book: le domande frequenti

- 11 Order Book: video tutorial

- 12 Conclusioni

Cos’è e come funziona l’order book

L’order book, traducibile come “libro degli ordini”, è un registro elettronico in cui sono raccolti tutti gli ordini di acquisto e vendita pendenti per un determinato strumento finanziario, come un’azione, un’obbligazione, una valuta o una criptovaluta. Ogni exchange utilizza il proprio order book, che viene costantemente aggiornato in tempo reale durante la sessione di negoziazione.

L’order book elenca tutti gli ordini immessi dagli operatori, organizzandoli per livello di prezzo. Per ogni livello di prezzo è indicato il quantitativo complessivo degli ordini di acquisto (domanda) e di vendita (offerta) presenti a quel prezzo.

I livelli di prezzo sono ordinati in modo decrescente per le richieste di acquisto (bid) e crescente per le offerte di vendita (ask).

La struttura dell’order book permette quindi di avere in ogni istante una fotografia precisa della domanda e dell’offerta presenti sul mercato, fornendo importanti indicazioni per investitori e trader.

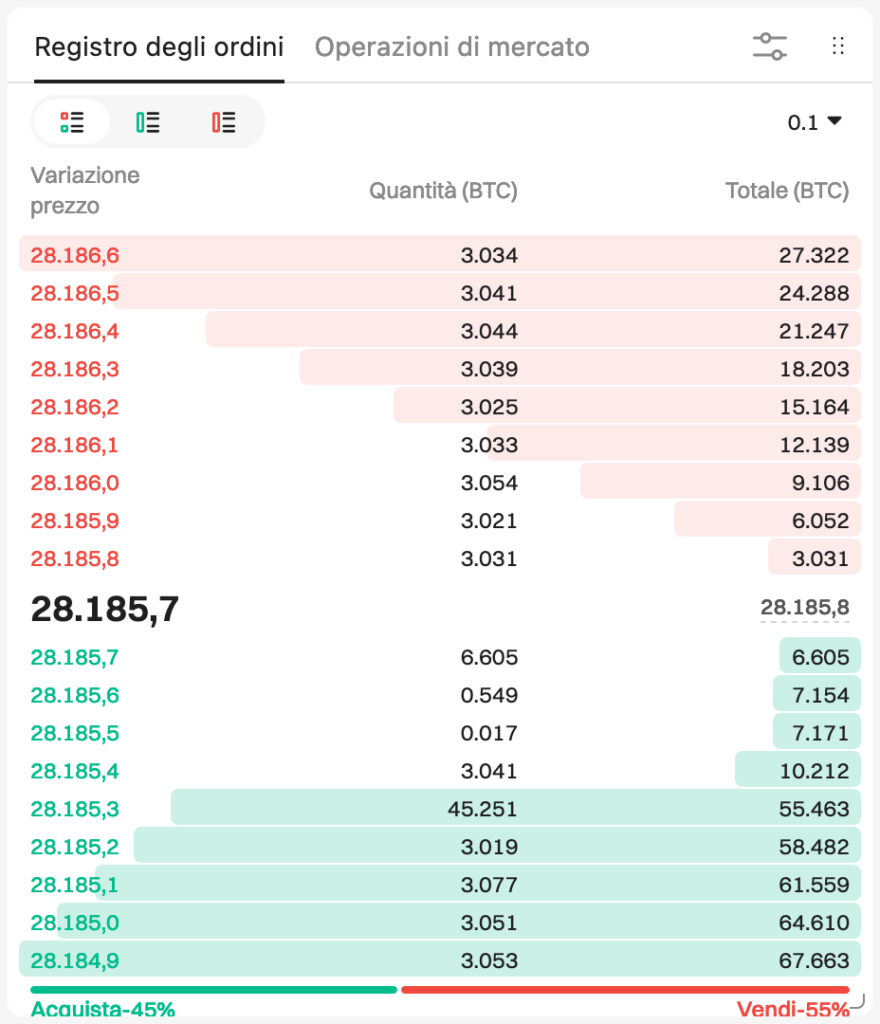

Qui vedete nell’immagine un esempio di order book:

Order Book: riepilogo

| 👍 Cosa è | Registro elettronico in cui sono raccolti tutti gli ordini di acquisto e vendita pendenti per un determinato strumento finanziario |

| ✅ Caratteristiche | Liquidità / Profondità di mercato / Ordini |

| 🥇Migliore piattaforma per fare trading su crypto | eToro / XTB |

| 🥇Migliori exchange per comprare crypto | Bitget / Kraken |

Componenti dell’Order Book

Voci dell’order Book

Ogni riga presente nell’order book contiene fondamentalmente tre informazioni, che permettono di comprendere nel dettaglio le intenzioni dei trader:

- Prezzo: il livello di prezzo al quale sono stati inseriti degli ordini di acquisto o vendita sulla piattaforma di trading. Viene espresso nella valuta quote dell’asset, quindi nella seconda unità della coppia di trading.

- Quantità: il volume totale degli ordini presenti a quel determinato prezzo. Ovviamente non si tratta del volume di un singolo operatore, ma dell’insieme di tutti gli ordini aperti da più trader a quel livello.

- Valore totale: si ottiene moltiplicando il prezzo per la quantità e rappresenta il controvalore complessivo di tutti gli ordini a quel prezzo.

Vediamo un esempio:

Prendendo ad esempio l’order book Bitcoin/USDT, come vedete a 28.145,3 è presente sul book una quantità di 45.251 BTC, significa che ci sono uno o più trader che hanno inserito ordini di acquisto per un totale di 45 mila Bitcoin a quel prezzo.

Questi Bitcoin fanno riferimento a più trader che hanno piazzato l’ordine di acquisto al prezzo di 28.145,3 $.

Supponendo di voler vendere 1 Bitcoin a 28.185,6$ vedete che abbiamo ordini di acquisto per quella cifra per meno di 1 BTC (0,549). Quindi riusciremmo a vendere mezzo Bitcoin a quella cifra, il resto ad una cifra inferiore in quanto non c’è la domanda sufficiente a coprire la nostra vendita.

Osservando questi dati è possibile farsi un’idea precisa delle intenzioni dei player in campo e della profondità degli scambi a ciascun livello di prezzo. Informazioni preziose per investitori e speculatori.

Ordini di Acquisto (Buy Orders)

Gli ordini di acquisto, detti anche buy orders, costituiscono una componente fondamentale dell’order book.

Analizziamo in dettaglio le loro caratteristiche:

- Contengono tutte le proposte di acquisto immesse sul mercato da parte di investitori e trader interessati a comprare una certa quantità di un asset

- Ogni riga riporta il prezzo massimo che gli operatori sono disposti a pagare per acquistare l’asset e il volume complessivo richiesto a tale prezzo

- I prezzi sono organizzati a partire dal più alto, chiamato best bid price, fino al più basso

- Gli ordini vengono evasi partendo dal best bid price e scendendo progressivamente verso il basso

- Nell’interfaccia di trading sono colorati di verde

- Rappresentano il lato della domanda nel mercato

- Vengono aggiornati in tempo reale man mano che nuovi ordini di acquisto vengono immessi

Monitorando gli ordini di acquisto è possibile valutare la pressione rialzista presente sul mercato e individuare potenziali punti di supporto.

Ad esempio, un accumulo di richieste su un prezzo preciso può segnalare un probabile “salto” verso l’alto una volta assorbito quell’ordine. Gli operatori tengono costantemente d’occhio questa sezione per cogliere i cambiamenti nel sentimento di mercato.

Ordini di Vendita (Sell Orders)

Gli ordini di vendita, detti anche sell orders, sono una componente fondamentale dell’order book.

Ecco le loro caratteristiche principali:

- Contengono tutte le offerte di vendita immesse sul mercato da parte degli operatori che intendono liquidare una certa quantità di un asset

- Ogni riga riporta il prezzo al quale gli investitori sono disposti a vendere e il volume complessivo di asset offerto a tale prezzo

- I prezzi sono organizzati in ordine crescente partendo dal più basso, detto anche best ask price

- Gli ordini vengono evasi a partire dal best ask price, e salendo man mano verso l’alto

- Indicati con colorazione rossa nell’interfaccia della piattaforma di trading

- Rappresentano il lato dell’offerta nel mercato

- Si aggiornano in tempo reale secondo le nuove offerte di vendita immesse

Storico degli Ordini (Order History)

Lo storico degli ordini, o order history, è un’ulteriore componente che arricchisce le informazioni dell’order book. Ecco le sue funzioni:

- Riporta tutte le transazioni già eseguite sulla piattaforma di trading, con tutti i dettagli su prezzo, quantità, orario

- Permette di analizzare l’andamento passato del mercato e identificare eventuali pattern o tendenze

- Utile per valutare la liquidità e il volume degli scambi nelle diverse fasi e a diversi livelli di prezzo

- Consente di ricostruire graficamente l’evoluzione del prezzo nel tempo

- Offre una prospettiva storica per comparare il comportamento attuale del mercato con le fasi precedenti

- Aiuta a comprendere quando i livelli di prezzo hanno agito da supporto o resistenza in passato

Consultando regolarmente lo storico ordini è possibile fare trading e investimenti più consapevoli, con una visione più completa delle dinamiche di mercato.

Lo spread nell’order book

Nell’order book, tra la sezione degli ordini di acquisto e di vendita, si trova una zona centrale dove è riportato il prezzo dell’ultima transazione avvenuta, detto anche prezzo di mercato (mid-market price).

Accanto al prezzo dell’ultimo scambio è indicato un valore fondamentale: lo spread, ossia la differenza tra il miglior prezzo di acquisto (best bid) e il miglior prezzo di vendita (best ask).

Lo spread rappresenta sinteticamente il divario esistente in un dato istante tra la domanda e l’offerta di un asset. Maggiore è questo divario, minore è l’efficienza del mercato.

Uno spread ridotto indica un mercato altamente liquido, con una solida presenza di acquirenti e venditori pronti a negoziare a prezzi ravvicinati. Al contrario, uno spread elevato rivela scarsa liquidità e difficoltà nel far incontrare domanda e offerta.

Monitorare l’evoluzione dello spread è quindi fondamentale per valutare il grado di efficienza di un mercato e la sua capacità di assorbire agevolmente gli ordini degli operatori.

Order book: gli aggiornamenti in tempo reale

L’order book è una rappresentazione dinamica del mercato di un asset, che si aggiorna costantemente in tempo reale man mano che nuovi ordini vengono immessi, modificati o cancellati. La continua evoluzione dei dati in esso contenuti riflette fedelmente l’andamento delle contrattazioni.

I trader osservano l’ordine book per identificare cambiamenti nel sentiment di mercato e individuare possibili punti di svolta. Ad esempio, un improvviso accumulo di ordini di acquisto su un livello di prezzo può preannunciare una probabile rottura al rialzo da parte del prezzo. Al contrario, un cospicuo incremento delle richieste di vendita può anticipare un imminente ribasso.

Grazie all‘aggiornamento in tempo reale, l’order book fornisce informazioni preziose per decidere quando entrare o uscire da una posizione. Consente di sfruttare tempestivamente particolari configurazioni come squilibri tra domanda e offerta, cambi di momentum.

Per questo motivo viene tenuto costantemente sotto osservazione da trader e investitori.

Come funziona l’esecuzione degli ordini: esempio pratico

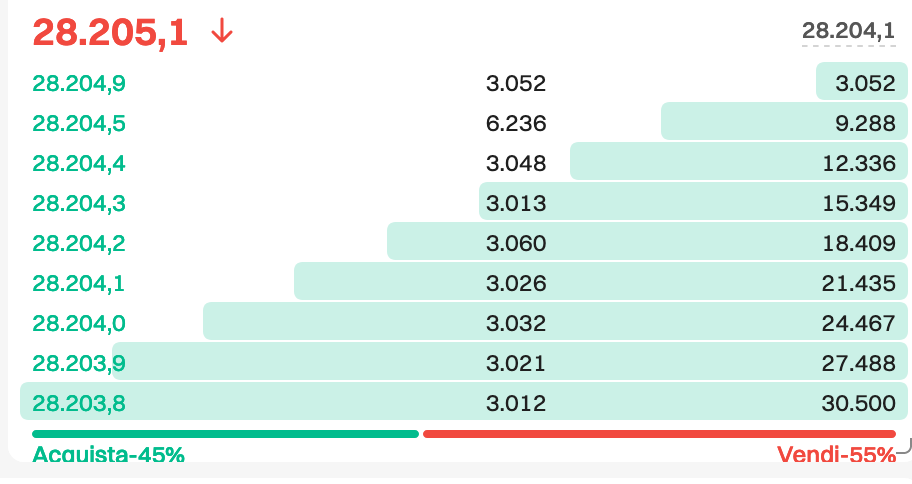

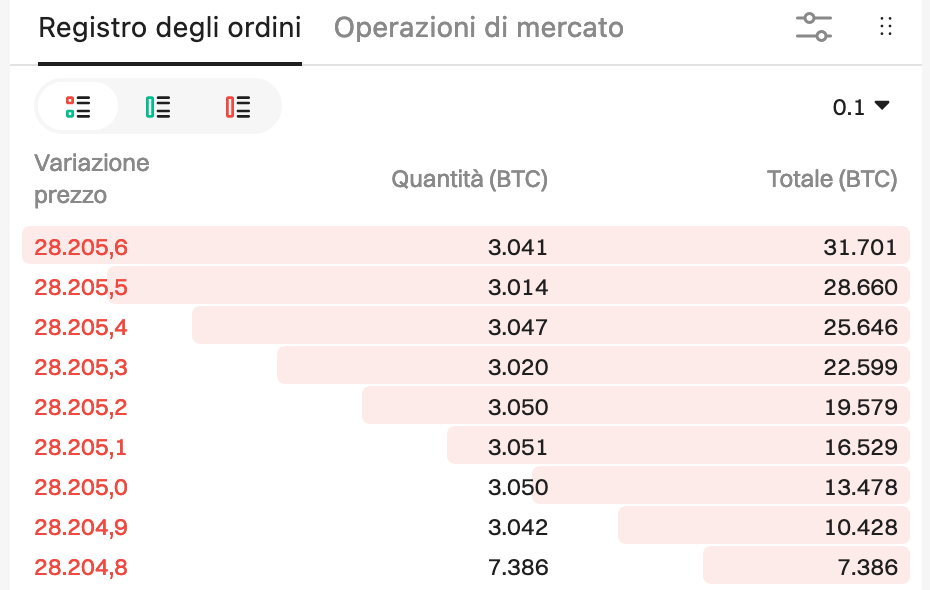

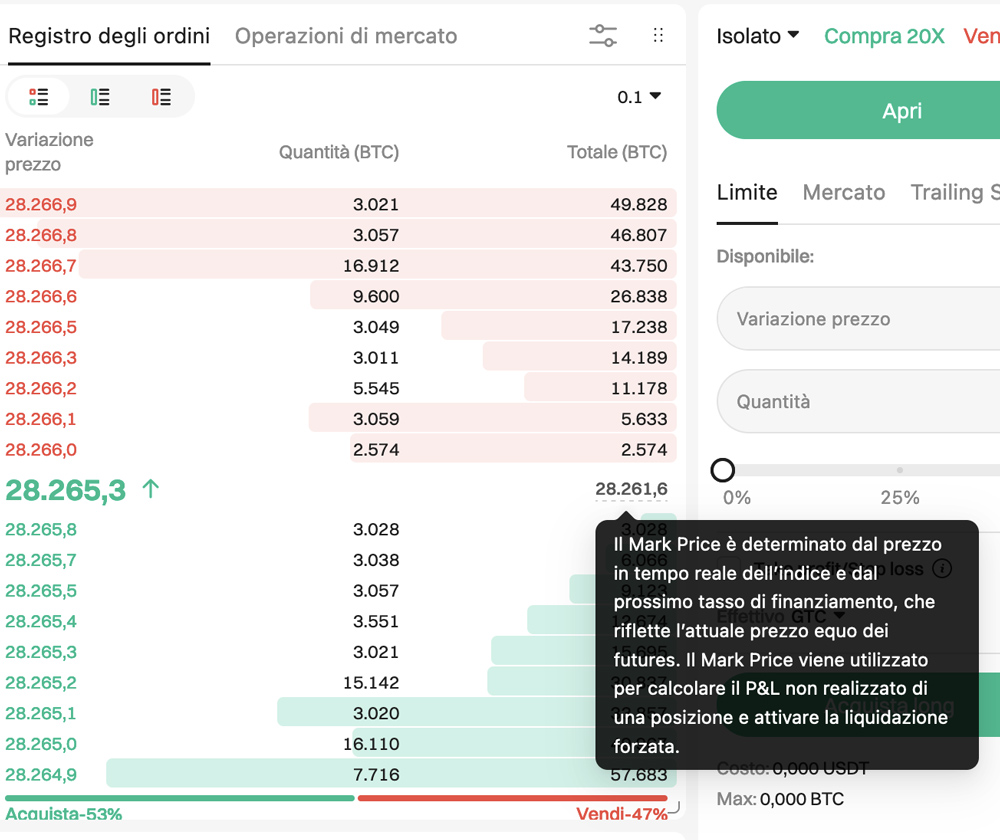

Prendiamo ad esempio l’order book relativo alla coppia Bitcoin/Dollaro su un exchange crypto, in questo caso Kraken.

Nella parte alta, in rosso, troviamo gli ordini di vendita con i relativi prezzi ( asks). Si parte dal prezzo più basso e si sale.

Nella sezione bassa, in verde, ci sono gli ordini di acquisto (bids) con i prezzi in ordine decrescente. Al centro vediamo lo spread, cioè come abbiamo detto differenza tra il miglior prezzo (o più alto) al quale si può comprare (best bid) e il miglior prezzo (o più basso) a cui si è disposti a vendere (best ask).

Gli ordini di vendita vengono eseguiti uno alla volta partendo dal prezzo più basso, ovvero il più conveniente. Gli ordini di acquisto vengono completati partendo dal prezzo più alto.

Quando un trader inserisce un ordine di acquisto o vendita su una piattaforma di trading, questo va ad inserirsi nell’order book in base al prezzo scelto.

A questo punto, in che modo avviene l’esecuzione dell’ordine?

In sostanza, hanno la precedenza le proposte più vantaggiose per controparte. Questo sistema garantisce l’esecuzione al prezzo migliore possibile sia per chi compra che per chi vende. Naturalmente, chi inserisce ordini lontani dal prezzo di mercato corrente rischia di non vederli evasi in tempi brevi o del tutto.

Questo meccanismo di priorità nell’evasione degli ordini assicura un funzionamento equo ed efficiente del mercato. Consente il rapido incontro tra domanda e offerta ai prezzi più competitivi per entrambe le parti.

Facciamo un esempio pratico!

Se vogliamo ad esempio vendere 1 Bitcoin a mercato, l’ordine verrà eseguito consumando tutto il volume presente al best bid di 28.250,6 $ (0,81 Bitcoin), per poi passare al livello successivo di 28.249,9 $ dove verrà completato con ulteriori 0,19 Bitcoin. In questo modo l’esecuzione avviene ad un prezzo medio vantaggioso, sempre che ci sia sufficiente liquidità.

Se vogliamo però vendere ad un prezzo più alto potrebbe non esserci la sufficiente liquidità e quindi vendendo a mercato rischieremmo di vendere ad un prezzo più basso a seconda degli ordini presenti in quel momento. Per evitare questo è conveniente inserire degli ordini limite ad una cifra che vogliamo in modo da piazzare il nostro ordine nell’oder book.

In questo modo si evitano eventuali perdite derivanti dal fatto di non vedere coperto il nostro ordine di vendita da una domanda che è assente.

Osservare l’order book è essenziale per capire a che prezzi è possibile entrare o uscire da una posizione senza impattare troppo sul prezzo

Per un esempio concreto di order book su un Exchange centralizzato vi lasciamo qui sotto la video recensione di Kraken:

Come Leggere l’Order Book

Profondità del mercato e livelli di prezzo

Leggere correttamente un order book è fondamentale per comprendere in profondità il mercato di un asset. Uno degli elementi chiave da osservare è la profondità del mercato, ovvero i diversi livelli di prezzo presenti sul book con i relativi volumi di domanda e offerta.

Più livelli di profondità sono presenti, maggiore è la liquidità del mercato. Livelli profondi con elevati volumi indicano un asset scambiato attivamente, con una solida presenza di acquirenti e venditori. Al contrario, pochi livelli superficiali denotano scarsa liquidità e difficoltà nell’assorbimento di grossi ordini.

Analizzare la profondità permette inoltre di identificare cluster di ordini su particolari prezzi, che potrebbero agire da supporto o resistenza. Ad esempio un’elevata concentrazione di proposte di acquisto intorno a un prezzo indica un potenziale livello di supporto nel breve termine.

Identificazione dei partecipanti al mercato

L’order book, seppur in forma anonima, consente di identificare la tipologia di trader e investitori attivi in un dato momento. Osservando i volumi e i prezzi degli ordini si può capire se il mercato è movimentato soprattutto da investitori retail oppure da grandi operatori istituzionali.

Gli ordini con volumi ridotti e su livelli di prezzo “rotondi” (es. 10.000, 15.000 etc) indicano la presenza di piccoli risparmiatori privati. Al contrario, ingenti volumi concentrati su livelli di prezzo specifici sono riconducibili ad hedge fund ed altri investitori professionali.

Queste informazioni permettono di valutare da dove proviene la spinta al rialzo o al ribasso in una certa fase di mercato. Ad esempio, se i grandi volumi si spostano sul lato vendita, è probabile che i grossi player stiano chiudendo posizioni lunghe, preannunciando potenziali cali.

Uno dei vantaggi dell’order book è proprio quello di fornire indizi sulle strategie dei vari partecipanti al mercato, pur mantenendo l’anonimato.

Order Book Crypto: particolarità e differenze

L’order book è ampiamente utilizzato anche nel trading di criptovalute, soprattutto su exchange centralizzati. Rispetto ai mercati tradizionali presenta però alcune particolarità:

- Estrema volatilità delle criptovalute, che porta a variazioni rapide e profonde del book.

- Operatività 24/7, con aggiornamenti costanti degli ordini.

- Presenza rilevante di trader al dettaglio che influenzano i livelli di prezzo.

- Uso di bot automatici da parte dei grandi investitori per gestire ordini di grandi dimensioni.

Queste caratteristiche rendono la lettura del crypto order book più complessa ma anche potenzialmente più proficua per identificare oscillazioni di prezzo da sfruttare

Inoltre gli ordini di grandi dimensioni, se gestiti male, possono influenzare pesantemente il prezzo su un mercato meno liquido. Osservare la presenza di grossi muri di acquisto o vendita permette di prevedere potenziali effetti.

Consente, infatti, di comprendere i flussi sottostanti e quindi effettuare operazioni più consapevoli e con un vantaggio informativo rispetto a chi guarda solo al prezzo spot.

L’Order Book e le piattaforme DEX

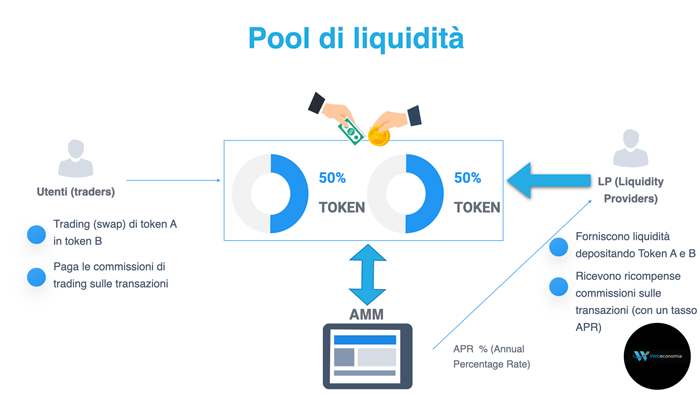

Gli exchange decentralizzati (DEX) si basano su un modello diverso dall’order book per gestire gli scambi. Utilizzano infatti i cosiddetti pool di liquidità anziché un registro centralizzato di ordini.

In un pool, gli utenti depositano quantità equivalenti di due asset (ad esempio stablecoin e ETH) che poi possono essere acquistate e vendute da altri trader pagando una commissione. I prezzi si formano in base alla proporzione di asset presenti.

Questo meccanismo automatico e decentralizzato garantisce un high speed trading senza la necessità di matching diretto tra acquirenti e venditori. Tuttavia presenta anche degli svantaggi, come la possibilità di forti perdite per i fornitori di liquidità in caso di ampi squilibri tra gli asset.

I DEX stanno comunque evolvendo con soluzioni più efficienti per la gestione dei pool. Ma il sistema dell’order book resta ancora quello maggiormente collaudato nel far incontrare domanda e offerta, seppure con tempi di execution più lenti.

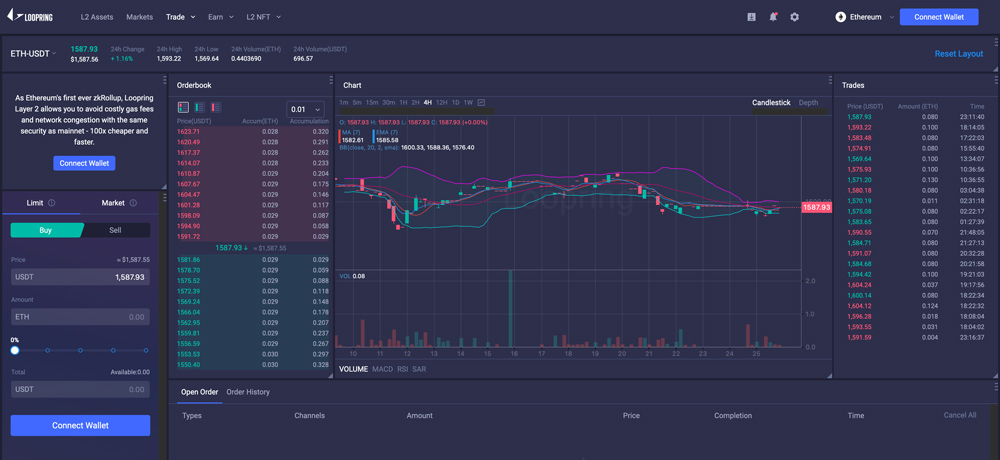

Negli ultimi anni si stanno diffondendo soluzioni che cercano di combinare i vantaggi dell’order book con la decentralizzazione dei DEX.

Ad esempio, alcune piattaforme mantengono un order book on-chain basato su smart contract in grado di eseguire automaticamente il matching tra acquirenti e venditori. L’obiettivo è abilitare uno scambio veloce e senza intermediari ma con l’efficienza di prezzo dell’order book.

Qui sotto vedete un classico esempio di Loopring, uno dei DEX basati su Order book più conosciuti:

Altri protocolli combinano pool di liquidità e order book off-chain gestiti da un network di nodi validatori. L’ordine viene eseguito in modalità peer-to-peer e poi confermato sulla blockchain.

Queste soluzioni ibride provano a coniugare il meglio dei DEX e degli exchange centralizzati. L’order book sembra quindi destinato a rimanere un elemento chiave anche nell’evoluzione futura del trading decentralizzato.

Per maggiori dettagli sugli Exhange decentralizzati (DEX) vi segnaliamo un video che trovate sul nostro canale YouTube:

Order Book: le domande frequenti

L’Order Book è una lista elettronica degli ordini di acquisto e vendita per un determinato asset, organizzata per livello di prezzo.

L’Order Book fornisce una visione dettagliata della domanda e dell’offerta, aiutando i trader a identificare potenziali livelli di supporto e resistenza.

No, gli Order Book sono utilizzati in quasi tutte le borse per vari asset come azioni, obbligazioni, valute e criptovalute.

Order Book: video tutorial

Per completare questa guida abbiamo realizzato un video con esempi pratici che spiega come funziona un Order Crypto, un esempio di Order Book (Kraken) e come analizzare la profondità di mercato tramite Depth Chart:

Conclusioni

L’order book è uno strumento indispensabile per comprendere in profondità il mercato di un asset e prendere decisioni più consapevoli.

La conoscenza del suo funzionamento dovrebbe essere parte integrante della formazione di ogni trader, sia esso operativo sul Forex, sulle azioni o sulle criptovalute. Interpretare correttamente le informazioni fornite dall’order book può fare la differenza tra speculazioni azzardate e investimenti ragionati.

Per investire in criptovalute potete partire dai migliori exchange oppure dalle piattaforme CFD che permettono di negoziare sui prezzi con costi più bassi. Qui sotto ve ne proponiamo qualcuna

Per iniziare è fondamentale partire a fare pratica con le demo. Vi lasciamo con i link ufficiali che sono mediati dal server di WebEconomia in modo da garantire l’accesso sicuro:

- Accedi al conto demo di eToro facendo click qui.

- Apri il tuo conto demo su XTB Broker da qui.

- Accedi al conto di trading demo proposto da AvaTrade qui.

Sono le migliori piattaforme con conti demo illimitati e sopratutto gratuiti per sempre.

![Kraken: exchange più sicuro per comprare criptovalute [Tutorial 2023]](https://i.ytimg.com/vi/xXaJyQQhXzg/mqdefault.jpg)