Cosa sono i Broker market maker? In questa guida cerchiamo di capire cosa sono i broker market maker, ovvero degli intermediari che agiscono come controparte tra acquirenti e venditori.

In pratica un broker di questo tipo, al momento dell’ordine di un cliente, inserisce una transazione per bilanciare il mercato (da qui il termine market maker) in modo da garantire che ci sia sufficiente liquidità per operare.

Come sappiamo nel mercato ci deve essere chi acquista e chi compra. In questa guida vedremo di capire come opera ed agiscono i broker market maker e se conviene usarli per fare trading online.

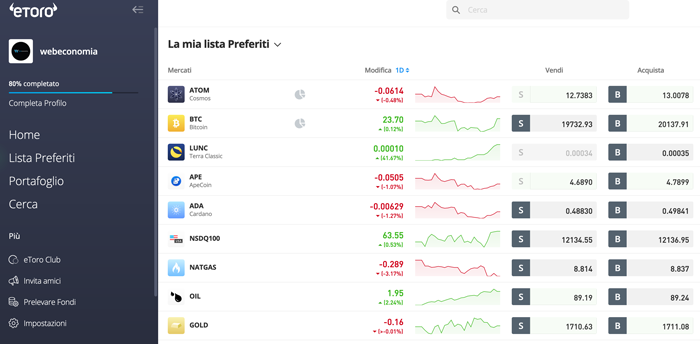

Attualmente la soluzione migliore per fare trading online è quella di utilizzare il broker eToro. Si tratta di un broker autorizzato con servizi innovativi come quello del social trading che permettono di ricevere consigli per orientare con successo le proprie operazioni.

Per saperne di più sui servizi di eToro clicca qui per visitare il sito ufficiale.

Sommario

Cos’è un broker Market Maker?

Cosa sono i Broker Market Maker? Un market maker è un “partecipante al mercato” o una società membro di una borsa che acquista e vende titoli a prezzi esposti nel sistema di scambio di una borsa per il proprio conto, denominati scambi principali e per conti clienti che vengono denominati scambi di agenzie. Utilizzando questi sistemi, un market maker può inserire e modificare le quotazioni per acquistare o vendere, inserire ed eseguire ordini e cancellare tali ordini.

I market maker esistono sotto regole create da borse approvate da un regolatore di titoli. Negli Stati Uniti, la Securities and Exchange Commission è il principale regolatore degli scambi. I diritti e le responsabilità del market maker variano in base allo scambio e al mercato all’interno di uno scambio come azioni o opzioni.

Il tipo più comune di market maker è un intermediario che fornisce soluzioni di acquisto e vendita per gli investitori al fine di mantenere liquidi i mercati finanziari. Un market maker può anche essere un intermediario individuale, ma a causa delle dimensioni dei titoli necessari per facilitare il volume degli acquisti e delle vendite, quasi tutti i market maker sono o lavorano per grandi istituzioni. “Fare un mercato” significa essere disposti ad acquistare e vendere i titoli di un insieme definito di società a società di intermediari finanziari che sono imprese associate a tale borsa. Ogni market maker mostra le quotazioni di acquisto e vendita per un numero garantito di azioni.

Una volta che un ordine è stato ricevuto da un acquirente, il market maker immediatamente vende dalle proprie partecipazioni o inventario di tali azioni per completare l’ordine. Pertanto, il market making consente il regolare flusso dei mercati finanziari. Senza questo, investitori e commercianti non sarebbero in grado di acquistare e vendere con la stessa facilità. Meno transazioni in un mercato si traducono naturalmente in meno investimenti, nel complesso. Investire meno ridurrebbe i fondi disponibili per le imprese e tenderà a diminuire i prezzi delle azioni delle società più piccole senza un’ampia base di investitori.

Le regole di scambio spesso hanno più di una categoria di market maker. All’interno delle regole, una società market maker può decidere di impegnarsi in una maggiore responsabilità per l’andamento regolare del mercato dei titoli specifici in cui accetta di realizzare un mercato. Gli impegni assunti dal market maker includono la quotazione in continuo dei prezzi ai quali acquisterà o farà un’offerta, venderà o chiederà titoli. I market maker devono anche citare il volume in cui è disposto a negoziare e la frequenza con cui quoterà i prezzi delle migliori offerte e delle migliori offerte (BBO), e come farà tutto quanto sopra durante tutti i tipi di ore di mercato e condizioni.

Quando i mercati diventano irregolari o volatili, i market maker devono mantenere un atteggiamento freddo per facilitare le transazioni regolari.

Broker market maker: riepilogo

| ❓Cosa è | Intermediario finanziario che fa da controparte e consente di regolare il flusso di liquidità all’interno dei mercati garantendo il trading online. |

| ⚙️ Regolamentazioni | Cysec / FCA / Registrazione in Consob |

| 👍 Livello di difficoltà | Facile |

| 💰 Con quanto iniziare? | Da 20€ fino ai 250€ |

| 🥇Migliori broker regolamentati | eToro / ActivTrades |

Broker Market Maker: come funzionano

Come funzionano i Broker Market Maker? Tutti i market maker sono compensati per il rischio di detenere asset. Il rischio che affrontano è una diminuzione del valore di un titolo dopo che è stato acquistato da un venditore e prima che sia venduto a un acquirente. Pertanto, i market maker fanno pagare uno spread su ogni titolo che coprono. Questo è noto come lo spread bid-ask ed è estremamente comune nelle transazioni finanziarie.

Ad esempio, quando un investitore cerca un’azione utilizzando una società di brokeraggio online, potrebbe avere un prezzo di offerta di $ 100 e un prezzo di richiesta di $ 100,05. Ciò significa che il broker sta acquistando il titolo per $ 100 e poi vendendo il titolo per $ 100,05 ai potenziali acquirenti. Attraverso il trading ad alto volume, i piccoli spread pubblicitari raggiungono grandi profitti giornalieri.

La maggior parte delle società di trading in valuta estera sono market maker e lo sono anche molte banche. Il market maker vende e acquista anche dai suoi clienti ed è compensato mediante differenziali di prezzo per il servizio di fornitura di liquidità, riduzione dei costi di transazione e facilitazione del commercio.

I market maker pronti a comprare e vendere azioni quotate in borsa, come la Borsa di New York o la Borsa di Londra, sono chiamati “produttori del terzo mercato”. La maggior parte delle borse operano su base “affare abbinato” o “ordine guidato”. Quando il prezzo di offerta di un acquirente corrisponde al prezzo di offerta del venditore o viceversa, il sistema di corrispondenza della borsa decide che è stato eseguito un accordo. In un sistema del genere, potrebbero non esserci market maker designati o ufficiali, ma esistono comunque market maker.

Classifica migliori broker Market Maker

Vediamo ora quali sono i migliori broker market maker del mercato. Si tratta di piattaforme regolamentate con regolare licenza oltre ad avere il maggior numero di clienti nel mondo. Si tratta di broker facili da usare e con numerosi strumenti per fare trading online.

Pubblichiamo qui sotto la classifica dei migliori broker market maker. Sono tutti broker autorizzati e regolamentati quindi affidabili e sicuri.

eToro

eToro si trova sul mercato da anni. E si contraddistingue soprattutto per la funzione social trading: è possibile infatti copiare i trader più bravi, i quali mettono a disposizione dei sottoscrittori tutto il flusso delle loro operazioni.

L’utente potrà sceglierli visionando i rendimenti passati, così da optare per quelli che garantiscono quelli più alti. In questo modo, i trader meno esperti possono guadagnare subito ed imparare più velocemente.

Oltre a questa funzione molto utile, in generale è un broker affidabile e sicuro, mediante il quale si può operare su forex, azioni, commodity senza limitazioni.

Per maggiori informazioni su eToro clicca qui.ActivTrades

ActivTrades è un broker regolamentato che offre tante funzioni interessanti oltre alla possibilità di investire su numerosi asset.

La piattaforma di ActivTrades consente di negoziare sui principali strumenti finanziari come il Forex, le Azioni fino ad arrivare ad Indici ed ETF oltre naturalmente alle principali criptovalute.

Tra le caratteristiche principali di questo broker ricordiamo:

- un conto demo gratuito ed illimitato con 10.000 € virtuali

- una piattaforma ActivTrader accessibile via web con varie funzionalità innovative

- integrazione con metatrader 4 e 5

- spread tra i più bassi del settore

- numerosi add on che permettono di rendere più efficiente il trading come SmartOrder e SmartLines

Per maggiori approfondimenti potete consultare la nostra recensione completa su ActivTrades.

Capital.com

Il broker Capital.com offre ai trader iscritti questi servizi:

- Deposito minimo: 20 euro

- Spread e commissioni: più bassi della media del mercato

- Servizi principali: +70 indicatori di trading, intelligenza artificiale incorporata alla piattaforma, app Investmate dedicata alla pratica

- Conto demo: da verificare al momento della registrazione

Per maggiori approfondimenti potete consultare la nostra recensione completa su Capital.com.

Avatrade

AvaTrade può essere considerata tra i broker migliori con più di 20mila clienti, un volume di operazione di oltre 2 miliardi di unità al mese ed un volume di trading che ha superato i 60 miliardi di dollari mensili.

Il deposito minimo richiesto è di soli 50 euro, mentre per quanto concerne le criptovalute, è possibile fare trading su Bitcoin ed Ethereum. AvaTrade è tradotta in 18 lingue e prevede varie piattaforme per soddisfare ogni esigenza dei trader.

- Altri servizi interessanti riguardano l’offerta formativa con video, news e tutorial che aiutano a muovere i primi passi sui mercati.

Per maggiori approfondimenti potete consultare la nostra recensione su Avatrade.

Broker e Market Maker differenze

Quali sono le differenze tra un Broker e un Market Maker? Un broker è un intermediario che ha una licenza per acquistare e vendere titoli per conto di un cliente. Gli agenti di cambio coordinano i contratti tra compratori e venditori, di solito per una commissione. Un market maker, invece, è un intermediario disposto a comprare e vendere titoli a un prezzo vantaggioso.

Un broker guadagna mettendo insieme compratori e venditori di titoli. I broker hanno l’autorizzazione e l’esperienza per acquistare titoli per conto di un investitore – non solo a chiunque è permesso di entrare nella Borsa di New York e acquistare azioni; pertanto, gli investitori devono assumere broker con licenza per farlo per loro. Una commissione forfettaria o basata su percentuali viene assegnata al broker per effettuare una transazione e trovare il prezzo migliore per un titolo. Poiché i broker sono regolamentati e autorizzati, hanno l’obbligo di agire nel migliore interesse dei loro clienti.

Molti broker possono anche offrire consigli su quali titoli, fondi comuni di investimento e altri titoli da acquistare. A causa della disponibilità di sistemi di intermediazione di stock automatizzati basati su Internet, i clienti spesso non hanno alcun contatto personale con le loro società di intermediazione. Un market maker guadagna tentando di vendere alti e acquistare bassi. I market maker stabiliscono preventivi in base ai quali il prezzo di offerta è leggermente inferiore rispetto ai prezzi quotati e il prezzo ask è leggermente superiore per guadagnare un piccolo margine.

I market maker sono utili perché sono sempre pronti ad acquistare e vendere finché l’investitore è disposto a pagare un prezzo specifico. Questo aiuta a creare liquidità ed efficienza nel mercato. I market maker agiscono essenzialmente come grossisti acquistando e vendendo titoli per soddisfare il mercato; i prezzi fissati riflettono l’offerta e la domanda del mercato. Quando la domanda di sicurezza è bassa e l’offerta è alta, il prezzo della sicurezza sarà basso. Se la domanda è alta e l’offerta è bassa, il prezzo della sicurezza sarà elevato.

I market maker sono obbligati a vendere e comprare al prezzo e alle dimensioni che hanno quotato. Spesso accade anche che un market maker sia anche un broker. Questo a volte può creare l’incentivo per il broker a raccomandare titoli per i quali fa anche un mercato. Pertanto, gli investitori dovrebbero assicurarsi che vi sia una chiara separazione tra un broker e un market maker.

Broker Ecn/Stp e Market Maker differenze

Quali sono le differenze tra un Broker Ecn/Stp e un Market Maker? I broker STP prendono il nome da Straight Through Processing, un sistema che permette di automatizzare il processo di clearing e settlement delle operazioni ed esiste da diversi anni. Costituisce un bel vantaggio se si pensa che originariamente nel mercato azionario questo processo era manuale e causava ritardi e problemi. il problema era che, fino a poco tempo fa, per aprire un conto con un ECN ci volevano come minimo circa 50.000$, quota proibitiva per la maggior parte dei trader privati.

Allora è sorto un terzo gruppo di broker che ha assunto il nome di STP ed è stato collocato nella categoria dei Non Dealing Desk, accostandosi quindi agli ECN e alla buona reputazione associata a questo concetto.

Molti tuttavia pensano che i due tipi si equivalgano ma non è affatto così. Un broker ECN è anche STP, ma non è sempre vero il contrario.

Un broker ECN (da Electronic Communication Network) è una piattaforma di trading intermediaria finanziaria che ci permette di operare nel mercato Forex. Essa si collega direttamente ai fornitori di liquidità, ed in questo modo, i trader investono direttamente sulle quotazioni reali di mercato dei fornitori, al pari delle grandi banche o dei market maker.

Una delle caratteristiche principali di questi broker è che offre uno spread ovvero la differenza tra il prezzo di vendita e il prezzo di acquisto, molto più bassi rispetto agli altri Forex Broker.

Considerando che un broker ECN non fa altro che far incontrare i diversi posizionamenti dei partecipanti al contrario, non vi è in alcun modo conflitti di interesse, soprattutto se si considera il fatto che i broker ECN richiedono il pagamento di una commissione per ogni posizione.

A differenza dei broker market maker, i veri broker ECN / STP indirizzano i tuoi ordini verso le banche che sono anche conosciute come fornitori di liquidità. Collegano semplicemente la piattaforma che si installa sul computer ai computer dei fornitori di liquidità. Ti fanno pagare alcune tasse per farlo, ma non fanno soldi con le tue perdite, né perdono se guadagni.

Ecco le differenze principali tra Market Maker ed ECN

Spread

Ai Traders piace pagare meno spread per fare più profitto. Quindi, c’è una competizione tra i broker per offrire lo spread più basso possibile per attirare più commercianti. I broker market maker hanno il pieno controllo dello spread. Possono offrire anche zero spread, perché tutto può essere impostato al loro fianco.

I falsi broker ECN / STP possono farlo anche perché i loro fornitori di liquidità sono di solito sotto il loro controllo. I veri broker ECN / STP non hanno alcun controllo sullo spread, perché è il fornitore di liquidità che addebita lo spread. I veri broker ECN / STP possono aggiungere markup allo spread, ma non possono portarlo al di sotto di quello che offrono i fornitori di liquidità. Pertanto, tutti i broker che offrono uno spread fisso o zero sono market maker.

Swap

Swap può anche essere completamente controllato da broker market maker. In effetti, gli intermediari market maker possono controllare tutto, dal prezzo, alla diffusione, allo swap, al mercato open / close time e … .Se un broker offre un account swap free, è sicuramente un broker market maker.

Non esiste un vero fornitore di liquidità che non addebita alcun swap. È una delle loro fonti di reddito che non possono ignorare, perché devono anche pagarlo all’altro rivenditore e alle organizzazioni con cui hanno a che fare. Inoltre, quando lo swap è eccezionalmente alto o basso, il broker è market maker. Si prega di notare che sebbene lo swap abbia una formula speciale che utilizza lo stesso tasso di interesse per i calcoli, i diversi fornitori di liquidità offrono uno scambio differente, poiché possono controllarlo.

Dimensione del lotto

Non ho mai visto un vero, noto e forte fornitore di liquidità come Bank of America, Nomura, Goldman Sachs, Deutsche Bank, Citi Bank, JP Morgan, Royal Bank, HSBC e … che supporta micro-lotti (0,01) . Pertanto, i broker che offrono micro-lotti sono market maker o ECN / STP falsi.

Scalping

I veri broker ECN / STP non si preoccupano di come negoziate e guadagnate denaro e quanto tempo chiudete le vostre posizioni. Ti permettono di fare scalping e puoi farlo se i mercati ti permettono di farlo. Puoi utilizzare i robot scalping sulla tua piattaforma con veri broker ECN / STP.

Ma i broker market maker sono contro lo scalping, perché non vogliono che tu faccia piccoli profitti. Pertanto, essi stabiliscono dei limiti sull’apertura e chiusura delle posizioni. Non ti permettono di chiudere le tue posizioni troppo velocemente. Quando vedi tali limiti, dovresti sapere che hai a che fare con un broker market maker.

Stop Loss, Target e Trailing Stop Loss

I Broker market maker hanno dei limiti di stop loss, target e trailing stop loss. Non ti permettono di metterli troppo stretti. Ma i veri broker di ECN / STP non si preoccupano affatto di queste cose.

Protezione del bilancio negativo

È un altro trucco di alcuni broker market maker. Un vero broker ECN / STP si occupa di soldi veri. Se si verifica un enorme e improvviso movimento di prezzo, i conti dei trader vanno a segno negativo per non avere stop loss o perché gli ordini stop loss non possono essere attivati, quindi è responsabilità degli operatori pagare per il saldo negativo.

Broker market maker: le domande frequenti

Si tratta di broker che agiscono in maniera diretta nel mercato facendo da controparte ai trader per garantire flusso di liquidità.

Si tratta di broker in generale più semplici da usare che permettono una gestione veloce degli ordini e non applicano commissioni, se non un piccolo spread e fees sulle transazioni.

Conclusioni

In questa guida abbiamo visto come funziona un broker market maker e quali sono i migliori del mercato. Abbiamo visto brevemente la differenza con i broker di tipo ECN ed STP e quali sono le loro funzioni principali.

Uno dei vantaggi dei broker Market maker consiste nella possibilità di negoziare con conti demo ed accedere a piattaforme molto più semplici da utilizzare. Qui sotto trovate alcuni di questi, consigliabile provarli in modo gratuito per capire quale può fare al proprio caso.

Per iniziare è fondamentale partire a fare pratica con le demo. Vi lasciamo con i link ufficiali che sono mediati dal server di WebEconomia in modo da garantire l’accesso sicuro:

- Accedi al conto demo di eToro facendo click qui.

- Apri il tuo conto demo su XTB Broker da qui.

- Accedi al conto di trading demo proposto da AvaTrade qui.

Sono le migliori piattaforme con conti demo illimitati e sopratutto gratuiti per sempre.